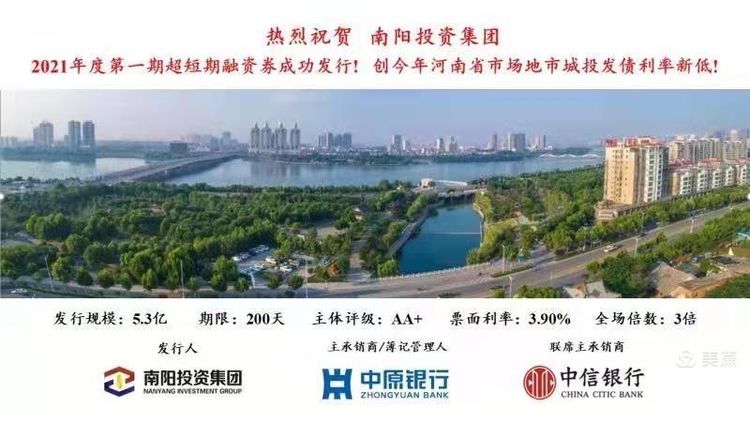

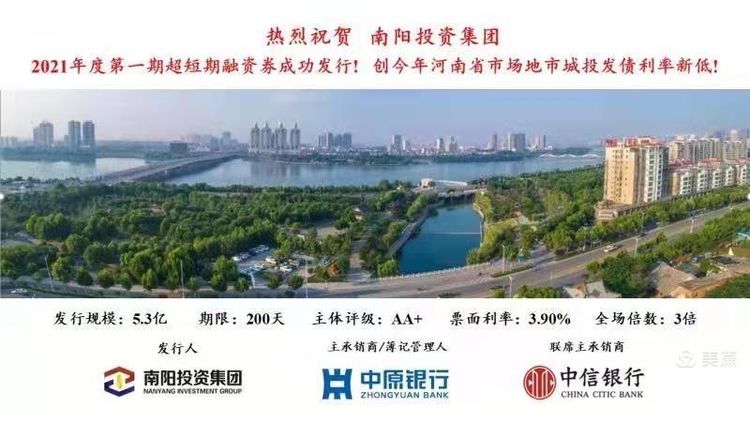

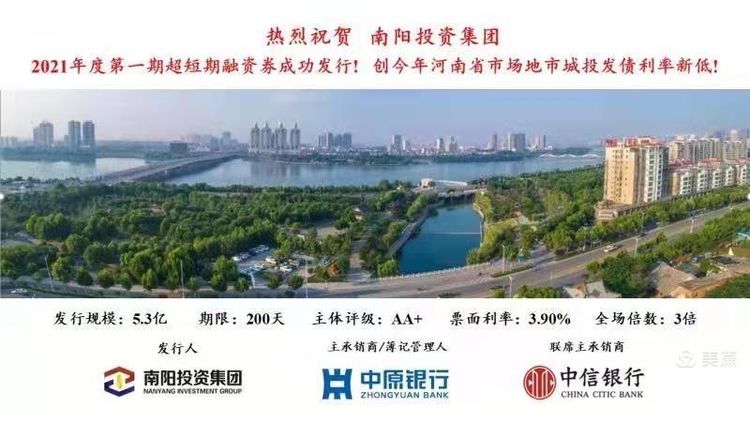

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行,該債券名稱為21南投集團SCP001,代碼012101268,主體評級AA+

,由中原銀行證券牽頭主承銷商

,并為薄記管理人

,聯(lián)席主承銷商為中信銀行

;發(fā)行結(jié)果為:發(fā)行金額5.3億元,期限200天

,票面利率3.9%,全場倍數(shù)3

。

自 2020 年 11 月 10 日“20 永煤 SCP003”發(fā)布實質(zhì)性違約公告以來,河南省整個信用債券發(fā)行市場受到嚴(yán)重打擊,全國信用債券市場也受到涉及

,多支債券被迫取消發(fā)行。面對如此嚴(yán)峻的形勢

,為確保本次債券發(fā)行成功,以楊振中為核心的投資集團領(lǐng)導(dǎo)班子高度重視

,對市場分析

、發(fā)行方案和承銷團隊反復(fù)調(diào)研比選,在發(fā)行前期主要領(lǐng)導(dǎo)親自參加 面對投資者的發(fā)行路演會

,與多家金融機構(gòu)溝通以爭取銀行申購意向,與銀行

、證券等金融機構(gòu)緊密互動積極配合

;通過以上多種措施和千方百計的努力

,確保了此次債券以同期同級別成本最低且較高認(rèn)購倍數(shù)發(fā)行的圓滿成功

。

本支債券為永煤事件后南陽市首單破冰直融業(yè)務(wù),最終票面利率3.9% ,債券成本創(chuàng)河南省2020年9月份以來同評級最低票面利率,且得到了各投資機構(gòu)的踴躍參與,獲3倍認(rèn)購

。這一發(fā)行結(jié)果進一步加強了全國投資人對南陽區(qū)域和投資集團的了解

,將極大地鼓舞市場對河南區(qū)域的信心

,同時將逐步帶動其他省內(nèi)同評級和AA國企債券的有序發(fā)行

,對進一步化解河南省債券融資僵局具有重要而積極的意義。

南陽投資集團5.3億元超短融成功發(fā)行

,利率創(chuàng)半年來新低

來源:本站原創(chuàng) 發(fā)布時間:2021-06-28 15:37:00

3月29日

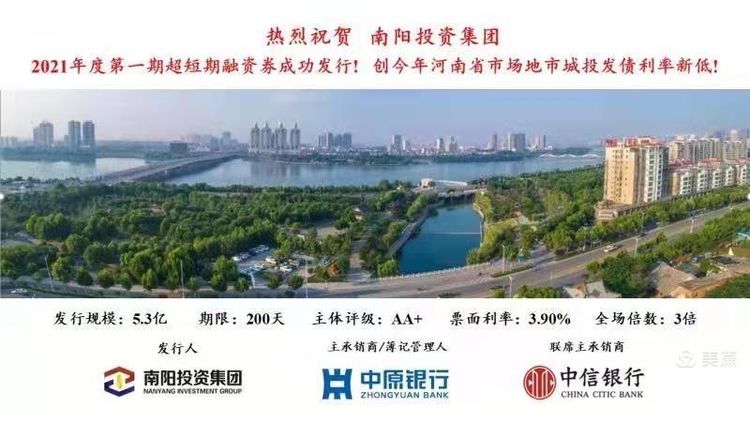

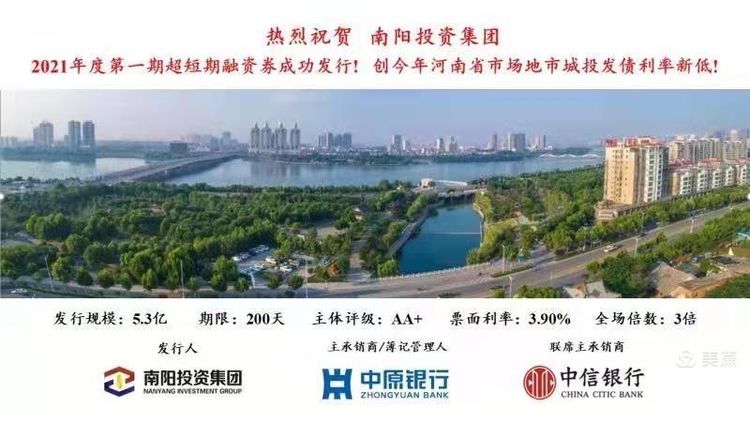

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行

,該債券名稱為21南投集團SCP001,代碼012101268,主體評級AA+

,由中原銀行證券牽頭主承銷商,并為薄記管理人

,聯(lián)席主承銷商為中信銀行

;發(fā)行結(jié)果為:發(fā)行金額5.3億元,期限200天

,票面利率3.9%,全場倍數(shù)3

。

自 2020 年 11 月 10 日“20 永煤 SCP003”發(fā)布實質(zhì)性違約公告以來,河南省整個信用債券發(fā)行市場受到嚴(yán)重打擊,全國信用債券市場也受到涉及,多支債券被迫取消發(fā)行。面對如此嚴(yán)峻的形勢,為確保本次債券發(fā)行成功,以楊振中為核心的投資集團領(lǐng)導(dǎo)班子高度重視,對市場分析、發(fā)行方案和承銷團隊反復(fù)調(diào)研比選,在發(fā)行前期主要領(lǐng)導(dǎo)親自參加 面對投資者的發(fā)行路演會,與多家金融機構(gòu)溝通以爭取銀行申購意向,與銀行 、證券等金融機構(gòu)緊密互動積極配合;通過以上多種措施和千方百計的努力,確保了此次債券以同期同級別成本最低且較高認(rèn)購倍數(shù)發(fā)行的圓滿成功

。

本支債券為永煤事件后南陽市首單破冰直融業(yè)務(wù),最終票面利率3.9% ,債券成本創(chuàng)河南省2020年9月份以來同評級最低票面利率

,且得到了各投資機構(gòu)的踴躍參與,獲3倍認(rèn)購

。這一發(fā)行結(jié)果進一步加強了全國投資人對南陽區(qū)域和投資集團的了解,將極大地鼓舞市場對河南區(qū)域的信心

,同時將逐步帶動其他省內(nèi)同評級和AA國企債券的有序發(fā)行

,對進一步化解河南省債券融資僵局具有重要而積極的意義。

南陽投資集團有限公司 版權(quán)所有 ?2020

備案序號: 豫ICP備20017668號-1

南陽投資集團有限公司 版權(quán)所有 ?2020 備案序號: 豫ICP備20017668號-1

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行

3月29日,南陽投資集團有限公司2021年度第一期超短期融資券成功發(fā)行

3月29日

3月29日